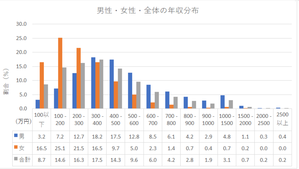

国税庁のデータより700万円以上の年収を稼ぐ男性サラリーマンはの割合は19.8%

( ,,`・ω・´)ンンン?

案外いますね。

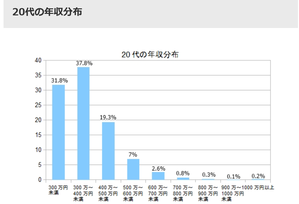

しかし、こちらのデータでは20代に限ると1.4%ですね。医者か商社かメガバンクくらいなイメージだと思いますが実際には探すと他にもあったりします。20代限定だと少ないようですが年齢で給料が決まっている会社でなければ全然可能です。

通常のサラリーマンだと

業界を選ぶ

資格を取得する

スキルアップする

などのように希少価値を上げるということが必要になってきますがこれについては③で書きました。他にも業界の給与水準が高くても自分の会社の給料が低い場合もありますので、自分の希望額と会社の給与水準が一致しているかチェックしないといけません。自分の場合も資格取得などで希少価値を高くして臨みました。皆さんもご存じの大企業だったのですが市場価値よりはかなり低く抑えられていて思い切ってベンチャーへ転職して5割ほど上がりサービス残業もなくなりました。

資格取得で給料アップはかなり否定的な意見があり、自分の周りにもいたのですが無視して勉強し続けるしかないです(;^ω^)

自分が取得した資格は第二種電気主任技術者という電気の資格でしたが他の資格でも給料アップすると思われます。わざわざブログ記事で資格取得と給料を合わせて書く人がいないので否定されがちですが、キレイごとも言ってられないので若いうちからさっさと稼いで、最短で投資とサラリーマンのハイブリッドで生きていく事を考えていました(*´ω`)

その結果、上位資格の取得は労働年収を上げるのにかなり効果的でした。業界によっては学歴よりダイレクトに給料アップが見込めます!そして以前いた会社ではそこまで給料を上げていただけないので退職しましたm(__)m

転職活動中は不安で冷静な判断が難しく、今と変わらない企業へ転職する人もいるので注意点や必要な準備と考え方について10話でまとめましたのでご覧ください。

関連記事

第1話【20代で年収700万円になる方法】

第2話【転職するには退職金を投資で作る】

第3話【若くても高収入になれます】

第4話【インフルエンサーは他人事!】

第5話【転職は自分も周りも変える】

第6話【収入をすべて生活費✖】

第7話【20代と50代で価値は違う】

第8話【投資の失敗】

第9話【転職の失敗】

第10話【20代で年収700万 必要なこと】

( ,,`・ω・´)ンンン?

案外いますね。

しかし、こちらのデータでは20代に限ると1.4%ですね。医者か商社かメガバンクくらいなイメージだと思いますが実際には探すと他にもあったりします。20代限定だと少ないようですが年齢で給料が決まっている会社でなければ全然可能です。

通常のサラリーマンだと

業界を選ぶ

資格を取得する

スキルアップする

などのように希少価値を上げるということが必要になってきますがこれについては③で書きました。他にも業界の給与水準が高くても自分の会社の給料が低い場合もありますので、自分の希望額と会社の給与水準が一致しているかチェックしないといけません。自分の場合も資格取得などで希少価値を高くして臨みました。皆さんもご存じの大企業だったのですが市場価値よりはかなり低く抑えられていて思い切ってベンチャーへ転職して5割ほど上がりサービス残業もなくなりました。

資格取得で給料アップはかなり否定的な意見があり、自分の周りにもいたのですが無視して勉強し続けるしかないです(;^ω^)

自分が取得した資格は第二種電気主任技術者という電気の資格でしたが他の資格でも給料アップすると思われます。わざわざブログ記事で資格取得と給料を合わせて書く人がいないので否定されがちですが、キレイごとも言ってられないので若いうちからさっさと稼いで、最短で投資とサラリーマンのハイブリッドで生きていく事を考えていました(*´ω`)

その結果、上位資格の取得は労働年収を上げるのにかなり効果的でした。業界によっては学歴よりダイレクトに給料アップが見込めます!そして以前いた会社ではそこまで給料を上げていただけないので退職しましたm(__)m

転職活動中は不安で冷静な判断が難しく、今と変わらない企業へ転職する人もいるので注意点や必要な準備と考え方について10話でまとめましたのでご覧ください。

<1話の主張>

自分の希望する給料に満たない会社は転職しろ

自分の希望する給料に満たない会社は転職しろ

関連記事

第1話【20代で年収700万円になる方法】

第2話【転職するには退職金を投資で作る】

第3話【若くても高収入になれます】

第4話【インフルエンサーは他人事!】

第5話【転職は自分も周りも変える】

第6話【収入をすべて生活費✖】

第7話【20代と50代で価値は違う】

第8話【投資の失敗】

第9話【転職の失敗】

第10話【20代で年収700万 必要なこと】